2021财报季 农发种业:经营活动对利润贡献不足出现资金缺口

发布时间:2023-11-26 13:18:02 来源:小九直播app下载安装/腿类

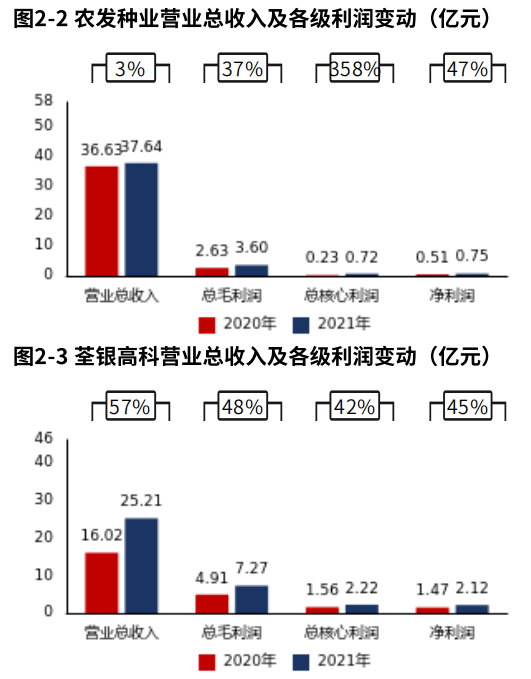

3月30日,农发种业公布2021年年度报告,公司2021年实现营业收入为37.64亿元,同比增长2.78%;净利润3631.1万元,同比增长34.02%;基本每股盈利0.03元。

2021年报农发种业营业收入基本稳定、净利润迅速增加、毛利润迅速增加。净利润的增长主要由毛利润的增长带来。化肥产品是农发种业营业收入的主要构成,盈利主要来自于产品农药类。

农发种业2021年报净利润0.75亿元,其中利润主要来自于经营活动产生的核心利润、政府补助。经营活动对利润贡献度不足,有几率会使公司利润的可持续性与成长性较差,需要强化经营活动的盈利能力。农发种业2021年报发生减值损失,对利润产生了一定负面影响。其中,商业债权(主要构成是预付款项、应收账款)发生减值0.17亿元,是减值的主要构成。

2021年报核心利润0.72亿元,较2020年核心利润迅速增加。农发种业产品盈利增长的同时,费用增长可控,最终实现经营活动的盈利增长。

2021年农发种业2021年报核心利润获现率18%,较2020年变现能力有所下滑,其中对上游议价能力增强,对下游议价能力有所减弱。农发种业经营活动现金净流入大幅度缩水。提前备货导致现金流出1.14亿元,要关注存货管理。

农发种业2021年报经营与投资活动合计资金缺口0.59亿元,较2020年报慢慢的出现资金缺口。

2021年12月31日农发种业总资产33.64亿元,资产配置聚焦业务,具有较强的战略发展意义。与2021年09月30日相比,资产规模有所增长,增长主要是由于货币资金的增长。

2021年12月31日农发种业经营资产规模基本稳定,经营资产总资产占比明显减少。农发种业在经营资产配置上,商业债权占比最大。2021年12月31日农发种业货币资金规模迅速增加,货币资金总资产占比显著增加。2021年12月31日农发种业存货规模快速扩张,存货周转速度基本稳定。

2021年12月31日农发种业投资资产规模迅速增加,配置上以金融性投资为主,理财属性较强。投资资产的增长主要源于金融性投资的增长。

2021年报农发种业ROE2.44%,股东回报水平基本稳定。2021年报农发种业总资产回报水平基本稳定、股东权益撬动资产的能力基本稳定。农发种业2021年度毛利率改善,导致核心利润提高,由此拉动了经营资产报酬率的改善。2021年报农发种业经营资产周转率基本稳定。

农发种业2021年报筹资活动现金流入快速减少,主要为非必要融资,其产生的财务费用将对公司效益产生不必要的冲击。

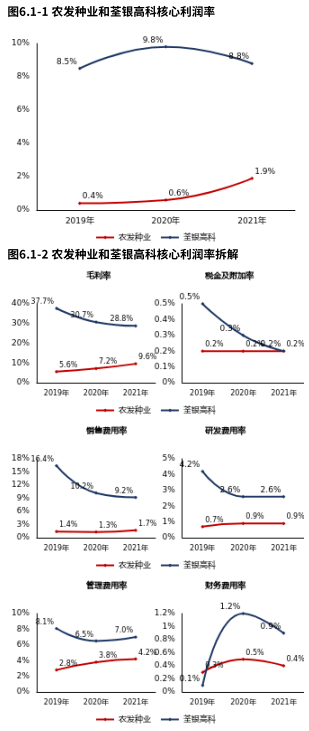

除了对农发种业的财报进行八大维度的深挖外,关键指标还与荃银高科进行了对比。

本文摘自《市值参谋-农发种业与荃银高科2021年财报对比分析报告》与《财报罗盘智能财报系统解读农发种业2021年报》,添加罗盘君(微信号:luopanjun01)好友获取88页完整报告。

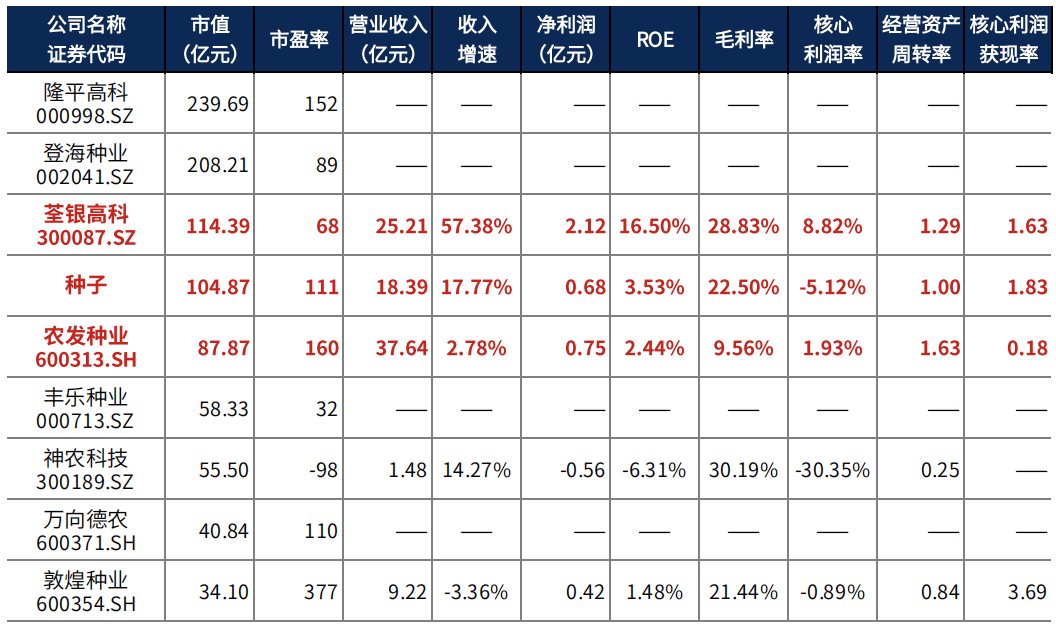

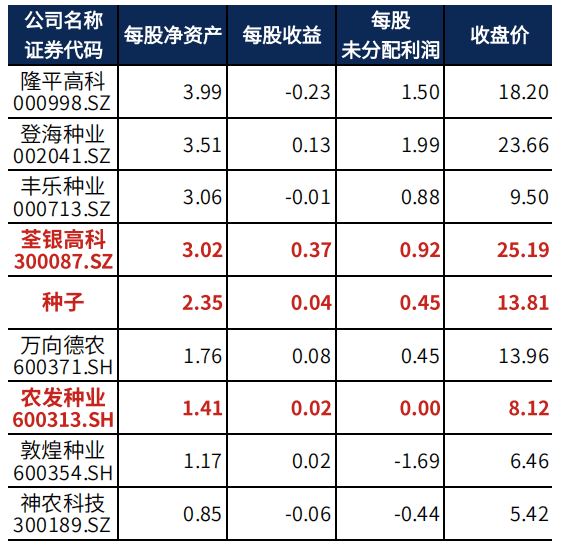

我们选取市值规模、资产规模、经营结果三个维度的指标,对公司及其对标标的规模作对比,以便公司对自身在行业中所处位置有初步的了解。

2021年12月31日农发种业总资产33.64亿元,低于荃银高科(35.38亿元)。2021年报农发种业营业总收入37.64亿元,远高于荃银高科(25.21亿元)。净利润0.75亿元,远低于荃银高科(2.12亿元)。

从营业收入、毛利润、核心利润、净利润四个维度,对公司的成长性水平、质量及其背后原因做多元化的分析,并与对标公司进行对标,寻找成长性差异与原因。

2021年报农发种业净利润增速46.72%,高于荃银高科(44.61%)。

2021年报农发种业营业收入增速2.78%,远低于荃银高科(57.38%)。

2021年报农发种业核心利润增速357.94%,远高于荃银高科(42.06%)。

农发种业产品盈利增长的同时,费用增长可控,最终实现经营活动的盈利增长,增长质量较高。

农发种业经营活动对利润贡献度不足,有几率会使公司利润的可持续性与成长性较差。资产及信用减值出现亏损,对利润产生了一定负面影响。需要对亏损活动给予一定关注。

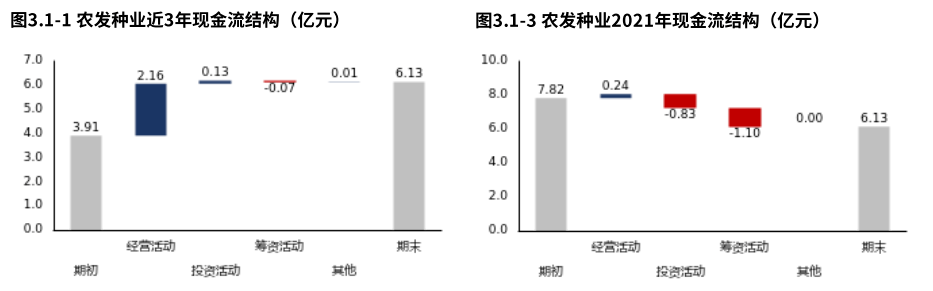

从现金流结构出发分析公司整体现金周转情况,再分别对公司的经营活动、投资活动、筹资活动和分红的现金流动情况做分析,对公司现金流健康性进⾏判断。

从农发种业2019年报到本期的现金流结构来看,期初现金3.91亿元,经营活动净流入2.16亿元,投资活动净流入0.13亿元,筹资活动净流出655.00万元,其他现金净流入100.46万元,三年累计净流入2.23亿元,期末现金6.13亿元。

2021年报核心利润获现率18%。农发种业经营活动变现能力低于荃银高科。

从总资产的变动和结构入手,再对经营资产、投资资产、货币资金、商誉和其他资产的占比、变动和构成做多元化的分析,还原企业资产配置现状、趋势与风险。

2021年12月31日农发种业总资产33.64亿元。从合并报表的资产结构来看,资产配置聚焦业务,具有较强的战略发展意义。

较2021年09月30日,农发种业资产规模有所增长。资产规模的增长主要是由于货币资金的增长。在资产配置上表现出向货币资金倾斜的趋势。

首先从净资产报酬率入手,通过杜邦分析,将净资产报酬率拆解为总资产报酬率与权益乘数,从资产质量与财务杠杆两个角度分析净资产报酬率变动与差距的原因。

2021年报农发种业ROE2.44%,较2020年报股东回报水平基本稳定。农发种业ROE的改善主要来源于总资产报酬率的改善。

农发种业ROE低于荃银高科,其较低的ROE来源于较低的权益乘数和总资产报酬率。

以经营资产报酬率为核心,将经营资产报酬率拆解为核心利润率和经营资产周转率,从盈利性和经营资产的周转效率入手,对产品竞争力、各项费用以及各项经营资产的质量做多元化的分析。

2021年报农发种业经营资产报酬率3.13%。较2020年报,经营资产报酬率有所改善。经营资产报酬率的改善主要来自于核心利润率的改善。农发种业经营资产报酬率低于荃银高科,主要是由于其较低的核心利润率导致的。

2021年报农发种业核心利润率1.93%。较去年同期经营活动盈利能力改善。农发种业2021年报较2020年报核心利润率的提高主要源于毛利率的提高。农发种业核心利润率低于荃银高科(8.82%)6.90个百分点。

2021年报农发种业经营资产周转率1.63次,较去年同期基本稳定。农发种业经营资产周转速度高于荃银高科。

农发种业存货发生跌价,存货质量出现问题,需要加强对存货的管理能力。农发种业一年内应收账款占比低于荃银高科,应收账款质量可能更差。商业债权发生减值,商业债权质量出现问题,需要加强对商业债权的管理能力。

对公司投资活动进⾏分析,将投资进⼀步拆解为内⽣性产能建设投资、具有战略意义的对外股权投资和理财投资,分析企业投资活动的去向,以及各项投资的效益情况。

农发种业2021年报投资活动资金流出8.33亿元。投资流出集中在理财等投资,占比90.98%。2019年报到本期投资活动累计资金流出33.54亿元。近三年投资流出集中在理财等投资,占比95.33%。

农发种业2021年报产能投入0.75亿元,处置25.58万元,折旧摊销损耗0.94亿元,新增净投入-0.19亿元,与期初经营性资产规模相比,扩张性资本支出比例-2.03%,产能以维持和更新换代为主。与荃银高科相比,农发种业扩张性资本支出比例较低。

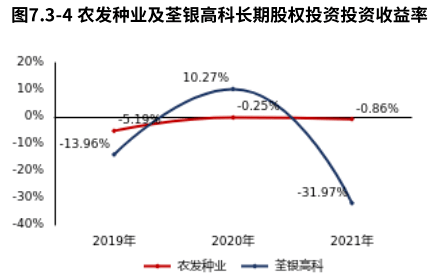

农发种业长期股权投资0.20亿元,较2021年09月30日基本稳定。其总资产占比较2021年09月30日基本稳定。农发种业对长期股权投资的配置与荃银高科持平。

农发种业投资支付的现金7.58亿元,收回投资收到的现金7.32亿元,公司短期投资活动活跃。

农发种业长期股权投资收益率-0.86%,长期股权投资亏损。长期股权投资发生减值损失。

对公司筹资活动做多元化的分析,将投资活动拆解为债权和股权分析企业资金的来源,并通过金融负债理财、经营活动现金付现率等指标,对企业的还本付息压力进行分析。

农发种业经营活动与投资活动资金缺口0.59亿元,较2020年报慢慢的出现资金缺口。2019年报到本期经营活动与投资活动累计净流入2.28亿元,无资金缺口。筹资活动现金流入2.48亿元,全部为债权流入,债权净流出0.19亿元。

农发种业金融负债率9.87%,较2020年12月31日降低2.31个百分点。荃银高科金融负债率15.93%,农发种业金融负债水平低于荃银高科。

与公司资产造血能力相比,农发种业利息水平较高,付息压力较大。利息占经营活动净现金流的比例增加,较去年同期付息压力有所增加。

以近三年市盈率为评价指标看,农发种业估值曲线处在偏低区间。未来走势如何,除了对基本面的分析与资金面的观察外,还受市场情绪等多种因素左右。返回搜狐,查看更加多